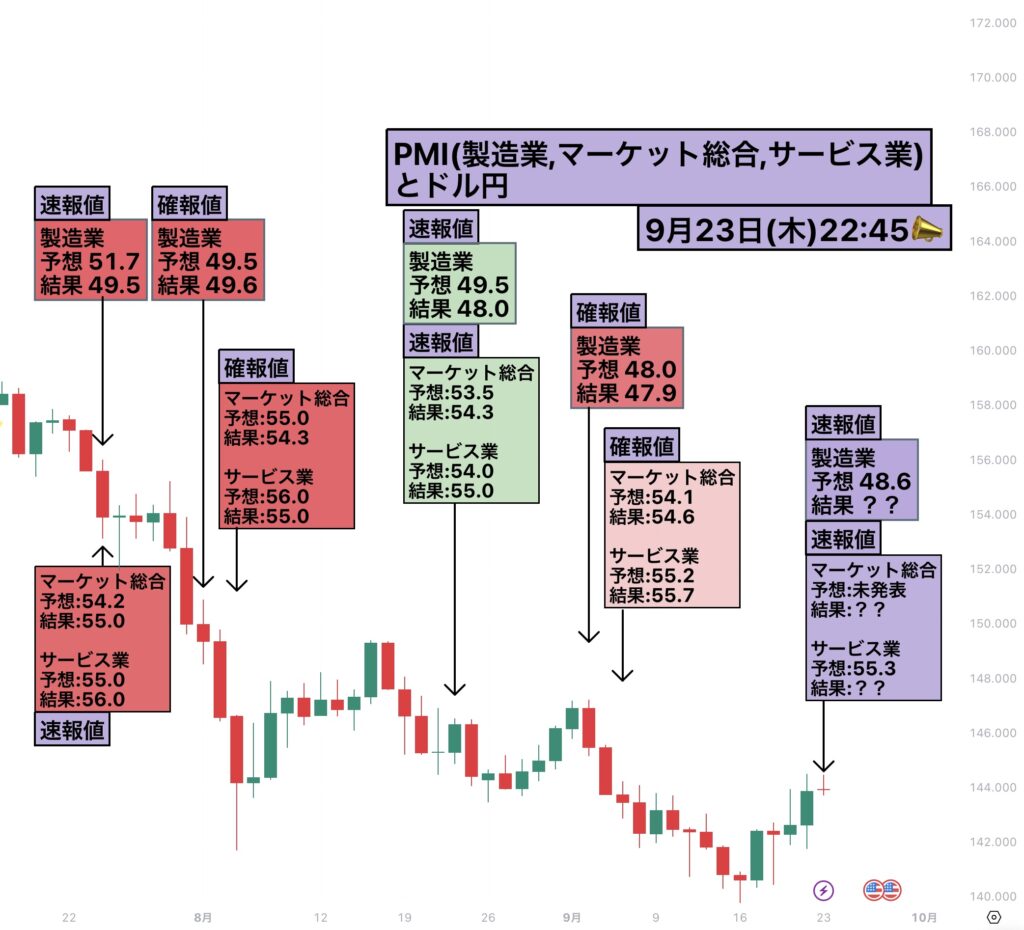

PMIと相場

PMI(購買担当者景気指数)は、相場に大きな影響を与える指標の一つです。毎月発表されるPMI速報値は、米国経済の現状や将来を反映し、その結果は相場に瞬時に反映されることが多いです。

この記事では、PMIの構成要素を詳しく分析し、それぞれのデータが相場にどう影響するのかを解説します。

1. PMIとは何か?その重要性を再確認

PMI(Purchasing Managers’ Index)は、製造業やサービス業における購買担当者への調査に基づき、企業の活動状況や景気感を数値化したものです。PMIの数値が50を超えると拡大、50を下回ると縮小を意味し、景気の強弱を測る際の即時性のある指標として広く利用されています。

特に米国のPMI速報値は、世界の金融市場に影響を与えるため、投資家にとっても為替トレーダーにとっても重要な判断材料となります。

PMIは主に次の5つの構成要素から成り立ち、それぞれが異なる影響度の割合で総合指数に寄与します。影響度を示す割合は、経済情勢によって変わりますがこのようなところです。

- 新規受注(New Orders) – 約30%

- 生産(製造業)・事業活動(サービス業)(Production/Business Activity) – 約25%

- 雇用(Employment) – 約20%

- サプライヤーの納期(Supplier Deliveries) – 約15%

- 在庫(Inventories) – 約10%

2. 構成要素ごとの影響分析ー相場を予測するためのデータ

新規受注:最も重要な先行指標

PMIの中でも新規受注は、米国経済の需要動向を反映する重要な先行指標です。企業が新規注文を受けることで、将来的な生産の増加が見込まれるため、経済の好調を示します。

特に米ドルは、新規受注の強さに反応しやすく、好調な結果が出た場合にはドル円が上昇する傾向があります。

生産・事業活動:現在の経済状態を反映

生産(製造業)や事業活動(サービス業)は、企業の現状の稼働状況や経済活動の強さを測る指標です。これらのデータは、新規受注と同様に経済全体の健康状態を示しますが、特に直近の経済パフォーマンスを把握する上で重要です。

生産活動が堅調であれば、米ドルの強さが示され、ドル円は上昇しやすいです。

製造業PMIの生産指数が上昇すれば、企業の活動が活発であることを示し、ドル円にポジティブな影響を与えます。逆に、生産活動の減速は経済の鈍化を示し、ドル売りが進むことがあります。

雇用:労働市場の強さと米ドルの連動性

雇用もまた重要な構成要素であり、企業の人員配置がどのように推移しているかを示します。労働市場が強い場合、消費者支出が増加し、経済全体の底堅さが確認されます。

強い雇用データは、米ドルの上昇要因となり、ドル円が上昇することが多いです。一方、雇用データが予想を下回る場合、景気後退の懸念が強まり、ドル売りが進む可能性があります。

サプライヤーの納期と在庫:インフレ指標としての役割

サプライヤーの納期は、供給チェーンにおける遅延や圧力を反映します。納期が長い場合、需要が供給を上回っているか、供給が不足していることを示します。特に供給不足がインフレ圧力を引き起こす場合、FRBの金利政策に影響を与え、ドルの価値が上昇する可能性があります。

在庫もまた経済の需給バランスを測る指標です。在庫が増加することは需要の減退を、在庫の減少は需要の増加を示唆します。これらのデータも市場の動向に影響を与えるため、注意深く見守る必要があります。

3. PMIの構成データと予測

PMI速報値の発表後にドル円相場を予測するためには、前回の以下のポイントに注目することが重要です。

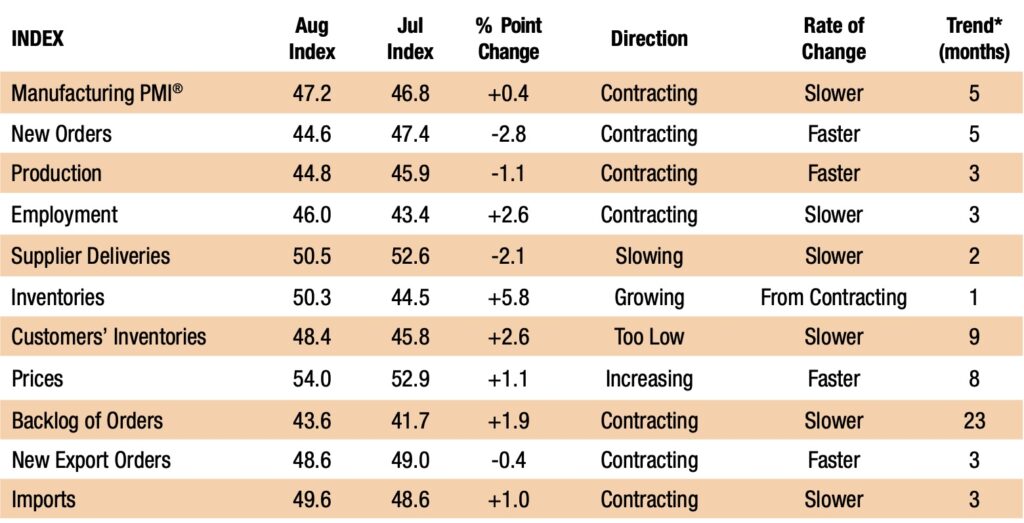

製造業PMI

アイちゃん

アイちゃん新規受注(New Orders)と生産活動(Production)は減少傾向で、下振れの材料ね。雇用(Employment)、サプライヤーの納期(Supplier Deliveries)、在庫(Inventories)はやや健全で強い。

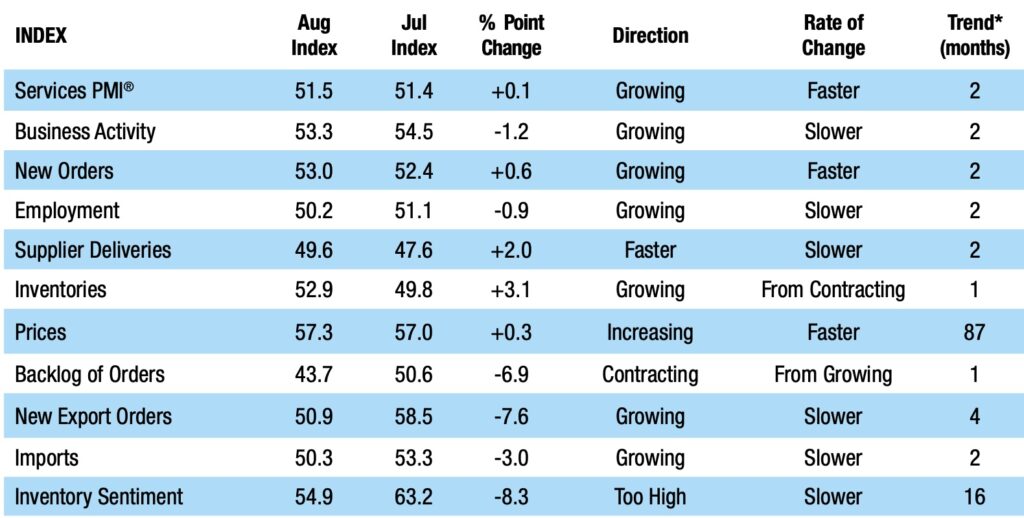

サービス業PMI

新規受注(New Orders)、事業活動(Business Activity)、雇用(Employment)、サプライヤーの納期(Supplier Deliveries)、在庫(Inventories)の多くの項目で十分に強い材料ね。

新規受注と生産活動を最優先に確認

PMIの中でも最も注目すべきは新規受注(New Orders)と製造業の生産活動(Production)、サービス業の事業活動(Business Activity)です。これらのデータは、経済の先行指標として市場のセンチメントに直結するため、相場に与える影響が大きいです。中でも現在の米国経済のサービス業の偏りは強く、製造業に大きな乖離がなければ、同時発表の場合はサービス業が比較的重要視されます。

予想を上回ると、米ドルの買いが進みやすくなり、ドル円は上昇しやすいです。

今回は強弱入り交じりますが、サービス業の強さが相場全体を押し上げて株価やドル円を上昇させやすいデータになります。

雇用状況を確認

雇用データが予想を大きく上回る場合、米国の労働市場が堅調であることを示し、消費の増加やインフレ圧力の高まりが予測されます。これがFRBの利上げ観測を強め、ドル円は上昇する傾向にあります。一方、雇用データが悪化すれば、ドル円の下落リスクが高まります。

今回は製造業で回復傾向、サービス業で減少なるも景気の拡大を示す50はキープしているので上昇材料です。

サプライチェーンの動向を確認

供給チェーンの混乱やインフレ圧力が高まっているかどうかは、サプライヤーの納期に現れます。納期の長期化が続けば、インフレ懸念が強まり、FRBの政策スタンスがタカ派になる可能性があり、これがドル円の上昇材料となることがあります。

サプライチェーンに関しても、大きく鈍化しない傾向にあります。

経済指標を味方につけるには、市場のコンセンサスと乖離した結果に注目

市場は常にコンセンサスを織り込みつつ動いていますが、経済指標の速報値が予想を大きく外れた場合、為替市場では急激なポジション調整が行われることが多いです。こうした場合は、ボラティリティが急激に上昇し、短期的なトレードチャンスにも成り得ることがあります。

これは当日までのトレンドにも左右され、上振れの予想や下振れの予想は必ずしも経済指標の発表前にエントリーするべきものではありません。前回の同指標の速報を受けての値動きや現在のサポートラインを意識し、より安全にポジションを取ることが重要であります。

上記はメンバー限定のコンテンツとさせていただきます。ご興味ある方はこちらまで↓【PR】

4. まとめーPMI構成データから予測するー

いかがだったでしょうか。

説明にもあったように、長く続いている「製造業の弱さ」と「サービス業の強さ」がデータにも表れています。今回の予想値も同じように、製造業の50割れ、サービス業の50以上が予測値となっています。

ただ、今回のサービス業も予想値がとても高く、構成データからすると強いですが、さらに上振れを狙うのは私としてはリスクが大きいだけとの判断です。また、本日発表されている各国のPMIデータが揃って鈍化を示してることにもあります。景気の拡大を確認してからのリスクオンの継続を狙う方が建設的かもしれません。

DAKURA