米国のCPI(消費者物価指数)は、米国経済におけるインフレ動向を測る重要な経済指標であり、相場やFRBの動向に大きな影響を与えます。本記事で、構成データを元にした結果を予想し、取引チャンスを最大化しましょう。

CPI(消費者物価指数)の影響について

CPI(消費者物価指数)は、経済全体の物価変動を測るための主要な指標であり、消費者が購入する財やサービスの価格動向を表します。

この指数は、インフレ率を理解するために不可欠であり、特に米国経済では連邦準備制度(FRB)の政策判断に大きな影響を与えます。

インフレが上昇すれば、FRBは金利を引き上げる傾向にあり、これはドル高を促し、ドル円レートに影響を与えます。

CPIは為替市場において、特に金利差の大きいドル円相場にとって重要です。予想を上回るCPIの結果は、FRBのタカ派(経済を引き締めてインフレを抑制)的な政策姿勢を強め、金利の引き上げや高金利維持を示唆し、ドルの価値が上昇しやすくなります。

一方で、予想を下回るCPIは、FRBのハト派(引き締めを緩めて消費を促す)的な金融政策を強め、金利を引き下げる可能性を示唆し、ドル安円高を引き起こしやすくなります。

また、発表直後の急騰とその後も数時間にわたって相場が荒れることがよくあります。市場の期待と実際の数値との乖離が大きいほど、急変動の度合いが増す傾向にあります。値動きは慎重に判断すべきであります。

CPIと過去の値動き(日足と1分足)

【日足】CPI発表時のドル円の値動きは、特に予想を大きく上回るまたは下回る結果が出た場合に、短期間での急激な変動が見られることが多いです。

上記の図においても、当日値動きの幅は顕著です。インフレの再燃が囁かれていた左側2,3,4月の発表はいずれも短期的に大きく上昇しました。さらに、乱高下はあれど最終的に5月までの大きな上昇のきっかけを作っています。

また、5月以降はCPIの下落だけが円高への材料となったわけではないですが、事実としてインフレの鈍化に合わせてドル円は大きく円高へと向かいました。政策等のファンダメンタルを決定付ける根拠としても明確です。

【1分足】2024年9月発表の1分足データを分析すると、CPI発表直後に60銭ほどの円高となり、その後に急落が確認できました。

8月の2.9%から2.5%へと総合が大きく下落したことが、23時への上値の重さを表しました。

前回はこの結果を受けて、0.5%の利下げ確率は29%から15%へと低下させました。

ここまで高いと利下げすることはないだろうという厳しい判断が続いています。コアの高止まりもあります。これを知るチャンスとしては、予想通りや予想上振れでの初動の円安機会を次回も伺うことができます。

これに関しては前回もメンバーシップ内のみで共有しており、直後の円安とその後の円高を的中させています。

メンバーシップは口コミ参加者もあり、おかげさまで1ヶ月で30名以上の方に集まっていただいています。

健全なコミュニティ運営のため、メンバーペースを緩やかにしたいので現在は一時中断し、2次募集の候補者へと入会待ちとさせていただいています。

予想に役立つデータ

CPIの予測にあたり、いくつかの主要な経済指標や公式のデータを検討することが重要です。

これらのデータはCPIに直接影響を与えるため、事前にこれらの動向を把握しておくことで、CPI発表時の値動きを予測する助けになります。

住居費(影響度★★★★★)

住居費はCPIの大きな構成要素です。住宅価格や家賃の変動がCPIに与える影響は非常に大きいため、このデータをしっかりと確認することが重要です。

特に住宅価格指数(HPI)の上昇は、住居費の増加につながるため、CPIの上昇を予測する際の重要な指標となります。

住宅価格は高止まりしているため、住居費がCPIに対して強い影響を現在も見せいてます。

| 公表日時 | 結果 | 予想 |

| 2024年10月29日 (8月) | ||

| 2024年09月24日 (7月) | 0.1% | 0.2% |

| 2024年08月27日 (6月) | -0.1% | 0.1% |

| 2024年07月30日 (5月) | 0.0% | 0.2% |

| 2024年06月25日 (4月) | 0.2% | 0.3% |

直近は予想を下回りつつも上昇傾向です。前回はホテルなど含む住居費全体は0.5%上昇していて特にコアを高止まらせました。

宿泊料だけで見ると1.8%も上昇していて伸びが前月から加速しています。再びの高止まり警戒はあります。

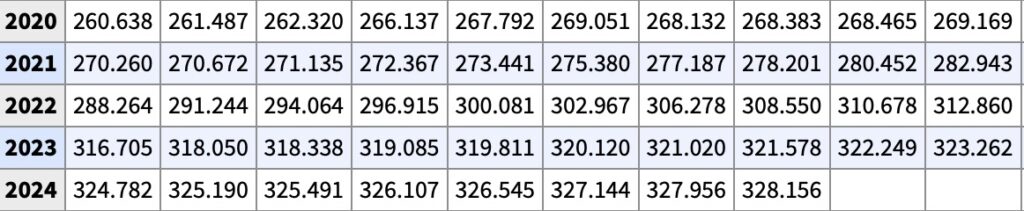

物価関連指数(影響度★★★★★)

物価関連の各種指数も、CPIの予測に役立ちます。これらの指数は、CPIに先行する動きを示すことが多く、特に以下の指標が注目されます。

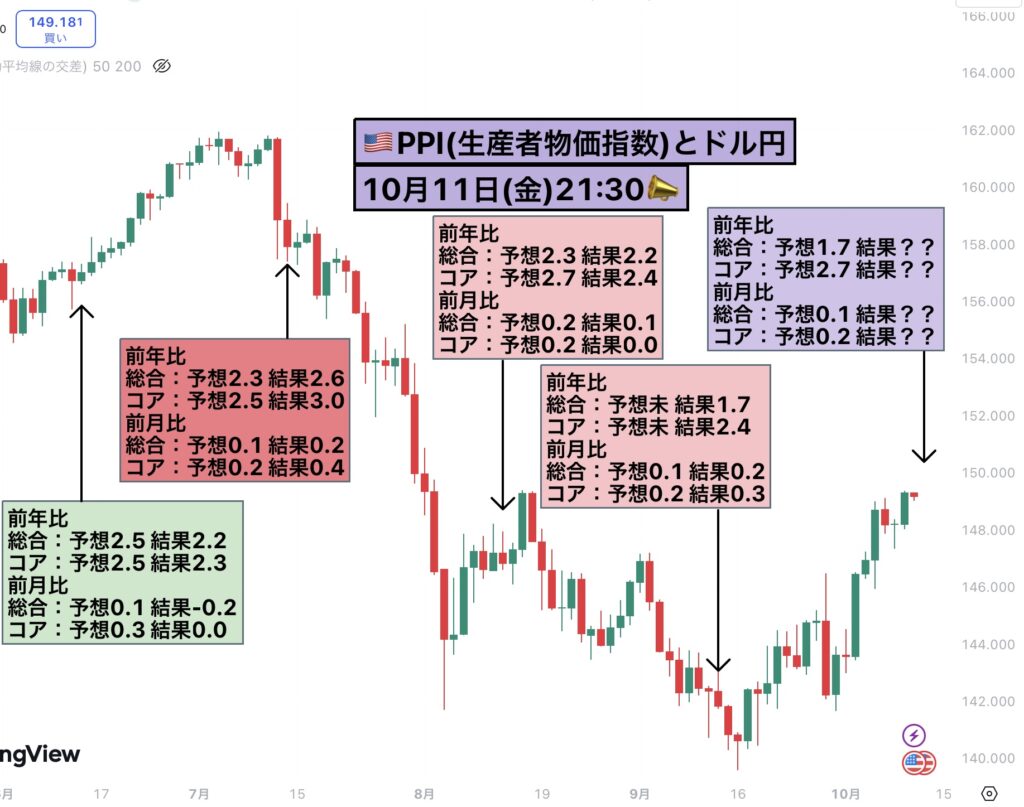

- 生産者物価指数(PPI)

PPIは生産段階での物価変動を示し、消費者段階に転嫁される前のインフレ圧力を把握できます。エネルギーや食品価格の動きに敏感に反応するため、CPIと強い相関が見られます。

必ずしも直近重視ではありませんが、特にコアの上昇警戒があります。この辺は住居費と重なります。

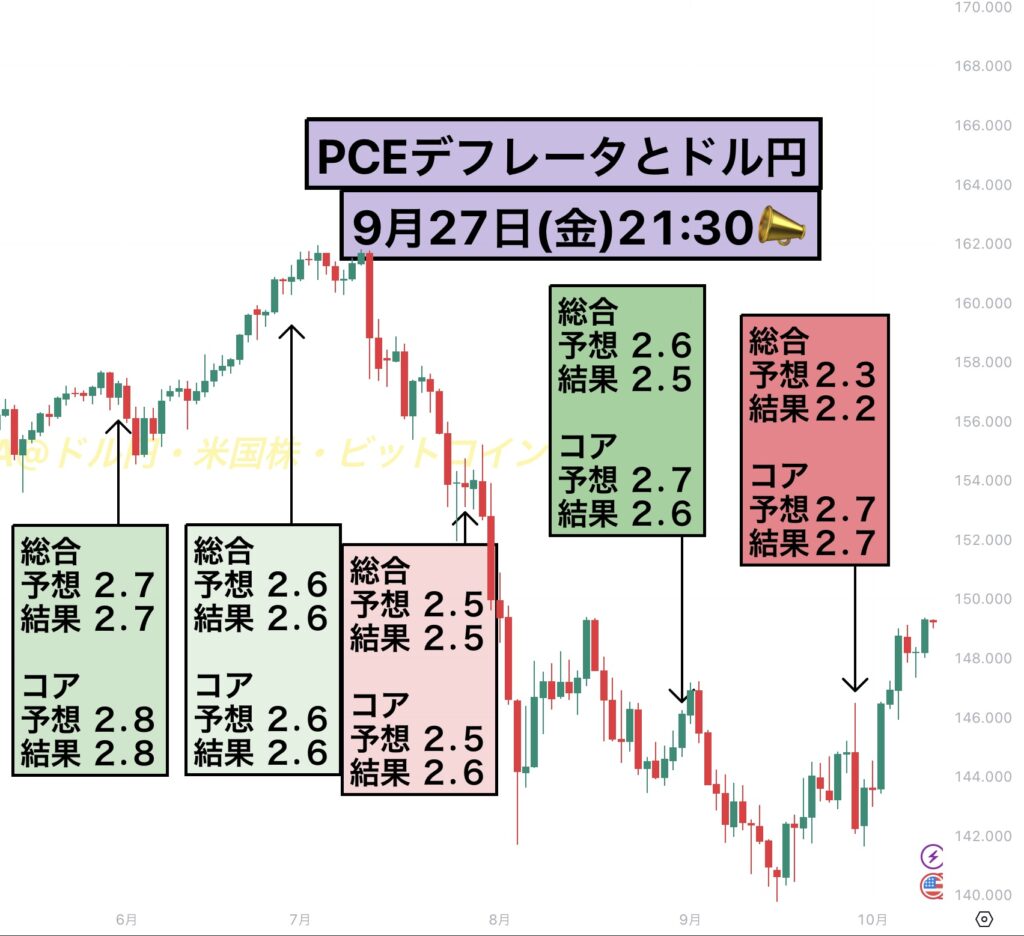

- 個人消費支出(PCE)デフレーター

PCEデフレーターはFRBが最も重視するインフレ指標であり、消費者が実際に支払う価格の動向を反映します。

この指標が上昇すると、CPIの上昇が見込まれるため、CPI予測の先行指標として有効です。こちらもコアの上昇があります。しかし、総合は下落しています。

- ISM製造業・非製造業指数の価格指数

この指数は、企業が感じるコストの増減を反映しており、生産者段階での価格圧力を示す重要な指標です。ISM指数が上昇傾向にある場合、PPIやCPIも上昇する可能性が高まります。

こちらは製造業の大きな下落と非製造業の一段上昇が見られます。景気先行はサービス価格の上昇懸念が強いです。尚、サービス価格は2ヶ月連続の上昇で前回も0.3%上昇しました。家賃を除けば0.1%の上昇なので上昇幅としては家賃が大きく占めています。

| 公表日時 | 結果 | 予想 |

| 2024年10月01日 (9月) | 48.3 | 53.5 |

| 2024年09月03日 (8月) | 54.0 | 52.1 |

| 2024年08月01日 (7月) | 52.9 | 51.9 |

| 2024年07月01日 (6月) | 52.1 | 55.8 |

| 2024年06月03日 (5月) | 57.0 | 60.0 |

| 公表日時 | 時間 | 結果 | 予想 |

| 2024年10月03日 (9月) | 23:00 | 59.4 | 56.3 |

| 2024年09月05日 (8月) | 23:00 | 57.3 | 56.0 |

| 2024年08月05日 (7月) | 23:00 | 57.0 | 56.0 |

| 2024年07月03日 (6月) | 23:00 | 56.3 | 56.7 |

| 2024年06月05日 (5月) | 23:00 | 58.1 | 59.0 |

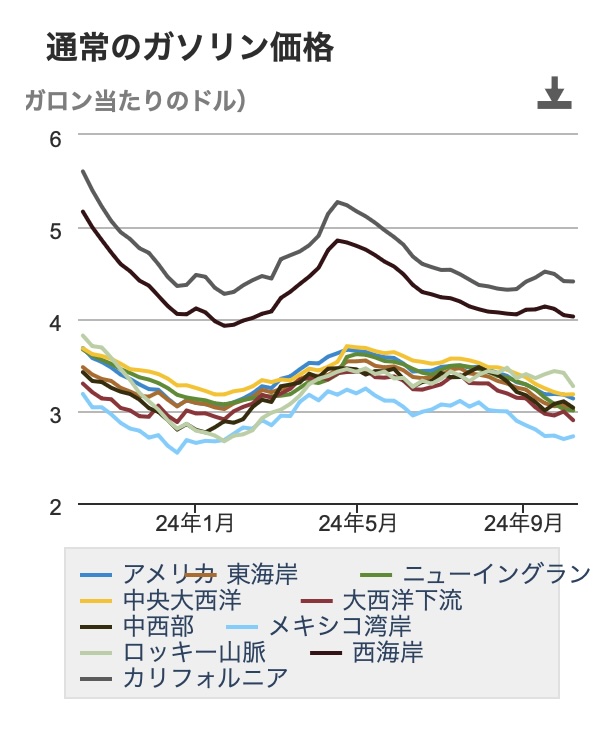

輸送費と原油価格(影響度★★★★☆)

輸送費もCPIに影響を与える要素の一つです。特に原油価格の変動は輸送費に直結し、エネルギー関連のCPIの構成要素に強い影響を与えます。

原油価格の下落が一時的にCPI全体を押し下げる要因とることも多々あります。

原油価格は平均して下落していた9月は、下図ガソリン価格も同様です。原油価格は裾野が広いので、市場の予想もCPIの下落傾向に寄りやすいと思います。前回のCPIはエネルギーは0.8%下落、ガソリン価格も0.6%下落下落してすでに下落傾向です。

食品価格(影響度★★★☆☆)

食品価格もCPIの重要な構成要素であり、特に低所得層に大きな影響を与えます。

食品価格指数の変動は、CPI全体において一定の役割を果たしますが、エネルギーや住居費と比較すると影響は小さいものの、短期的には重要な要因となり得ます。

労働コスト(影響度★★☆☆☆)

労働市場の動向もCPIに影響を与える要因の一つです。

平均時給が上昇することで、消費者の購買力が高まり、それが価格上昇圧力につながる可能性があります。平均時給は前月比で上昇傾向が戻りました。物価の上振れ警戒です。

| 公表日時 | 結果 | 予想 |

| 2024年10月04日 (9月) | 0.4% | 0.3% |

| 2024年09月06日 (8月) | 0.4% | 0.3% |

| 2024年08月02日 (7月) | 0.2% | 0.3% |

| 2024年07月05日 (6月) | 0.3% | 0.3% |

| 2024年06月07日 (5月) | 0.4% | 0.3% |

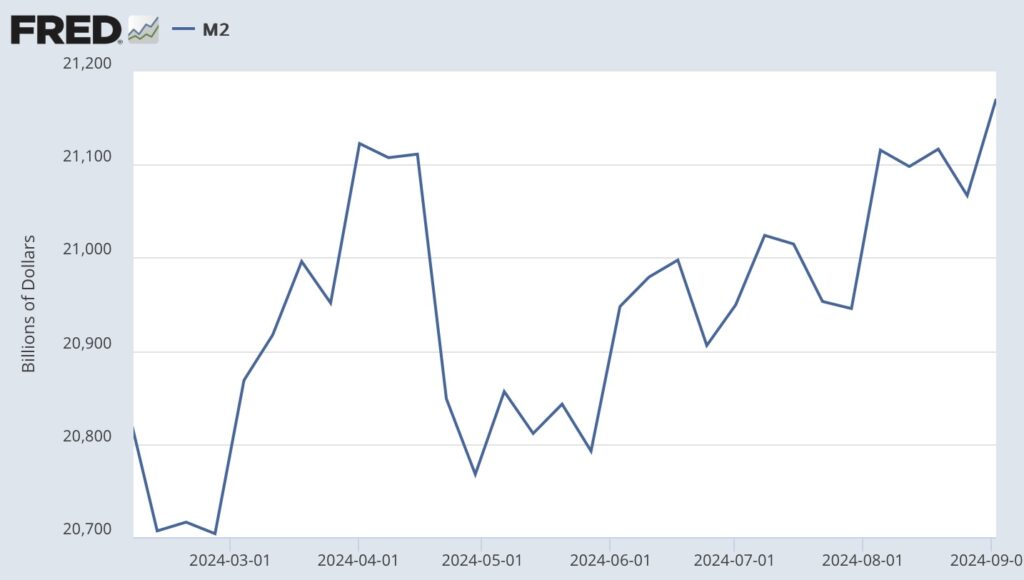

M2:マネーサプライ(影響度★☆☆☆☆)

M2(マネーサプライ)は、経済に流通している通貨の総量を示す指標で、消費や投資の活動と密接に関連しています。通貨供給量が増加すると、一般的に消費や投資が活発になり、物価が上昇する傾向にあります。

特に、金融緩和政策が継続されている場合、M2が増加し、インフレ圧力が高まる可能性があるため、CPIにも影響を及ぼします。

大統領選挙を目前に、通貨の流通量を増やしているのが分かります。政治的な要因もデータには重要です。

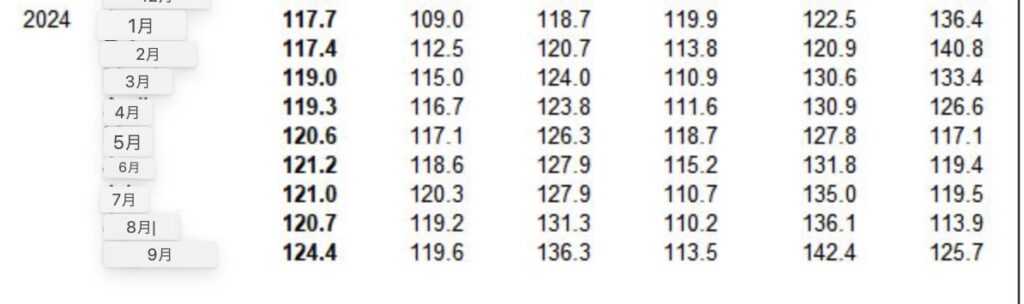

為替レート(影響度★☆☆☆☆)

為替レートもCPIに影響を与える重要な要因の一つです。特に輸入品の価格に直結するため、ドル円レートの変動は米国の消費者物価に影響を及ぼします。

ドルが強くなれば、輸入品の価格は下がり、CPIに抑制的な効果をもたらす可能性があります。

一方で、ドル安になると輸入品の価格が上昇し、CPIを押し上げる可能性があります。

為替レートの変動は、エネルギーや食品のような輸入品に強く影響を与えるため、ドル円相場を分析することも、CPIの予測には欠かせません。9月は8月のようにドル安とならず、価格は落ち着いていることが分かります。

輸入物価指数

輸入物価指数は、国外からの輸入品の価格変動を示す指標であり、CPIに影響を与えるもう一つの要素です。

輸入物価が上昇すると、国内の消費者が支払う価格にも影響が及び、CPIを押し上げる可能性があります。特にエネルギーや原材料が輸入されている場合、その価格変動がCPIに強い影響を与えます。

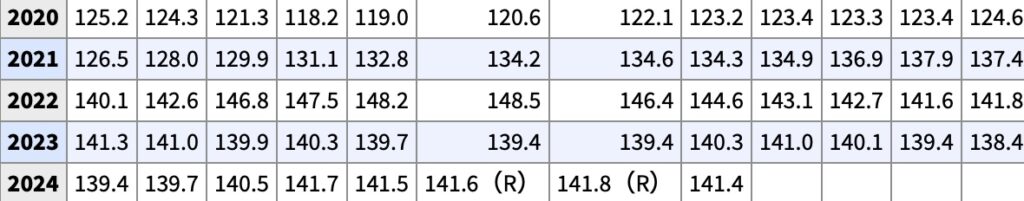

直近の141.4は8月のデータです。上記の為替レートと相関します。9月は為替レート的にも前回の発表のように下落しない見込みです。

市場に与える影響

CPIは為替市場における最も重要な指標の一つであり、特にドル円相場に対して強い影響を与えます。CPIが予想を上回った場合、市場はFRBがインフレ抑制のためにさらなる金融引き締めを行う可能性を織り込み、ドルが買われる傾向にあります。

これにより、ドル円は上昇しやすくなります。

一方で、CPIが予想を下回る場合、FRBが利上げを一時停止、もしくは利下げに転じる可能性が高まり、ドルが売られる傾向があります。

この場合、ドル円は円高に向かうことが予想されます。

また、CPI発表時には市場の流動性が低下することがあり、短期間で大きな値動きが発生することがあります。

特に、予想と実際の数値の乖離が大きい場合、短期的にはボラティリティが急上昇することが多いため、トレーダーはこのリスクを念頭に置いて取引戦略を立てる必要があります。

まとめ

いかがだったでしょうか。

CPI(消費者物価指数)は、ドル円取引において非常に重要な指標であり、その発表前後には大きな市場変動が予想されます。CPIの予測に役立つ各種データを分析することで、トレーダーは利益を狙う機会を見出すことが可能です。

今夏は住居費や労働コスト、エネルギー価格、食品価格、マネーサプライ、為替レート、輸入物価指数といった複数の要因を考慮し、CPIの動向を見ましたが、私の予想は予想を上振れる可能性が高いと考えています。特にコア指数ではそれがデータとして表れています。

CPI発表時の急激なボラティリティに備えた適切なリスク管理を実践することが求められます。データをうまく活用して、ドル円相場での利益を最大化できる可能性が広げましょう。

皆さんの利益を願っております。

DAKURA

※ブログやXでの私の予想はあくまで個人的な見解、分析であって、結果を約束するものではありません。投資は自己責任、自己判断です。予想が外れたことやデータの抽出ミス等による責任は一切負いません。リスク管理にご注意ください。